- 弘陽地產高成本發美元票據 上年融資利息資本化陡增

- 2019年06月26日 來源:公司觀察

提要: 6月26日,弘陽地產集團有限公司(下稱“弘陽地產”)發布《發行于2022年到期的金額為2.5億美元的10.5%優先票據》的公告,票據購買方包括中金公司、巴克萊、瑞信、國泰君安國際、建銀國際、中銀國際、招商國際、海通國際、匯豐及摩根士丹利等投資機構。

?6月26日,弘陽地產集團有限公司(下稱“弘陽地產”)發布《發行于2022年到期的金額為2.5億美元的10.5%優先票據》的公告,票據購買方包括中金公司、巴克萊、瑞信、國泰君安國際、建銀國際、中銀國際、招商國際、海通國際、匯豐及摩根士丹利等投資機構。

扣除相應的報銷折扣及傭金等開支之后,估計票據發行所得款項凈額為2.37億美元,此次折扣發行的優先票據的發售價將為票面值的96.274%。據公告稱,此次發行美元優先票據的用途為用于為現有債務再融資及一般公司用途,此優先票據將尋求在香港聯交所上市,到期日為2022年10月3日。

此優先票據將于2019年7月3日開始按照年化10.5%的利息開始計息,并附有選擇性回購權,即在2021年7月3日之后,弘陽地產可以隨時選擇按相等于優先票據本金104%,另加相應期限的利息贖回優先票據。

弘陽地產此次發行的優先票據獲惠譽評級為B級,聯合國際評級為BB-。

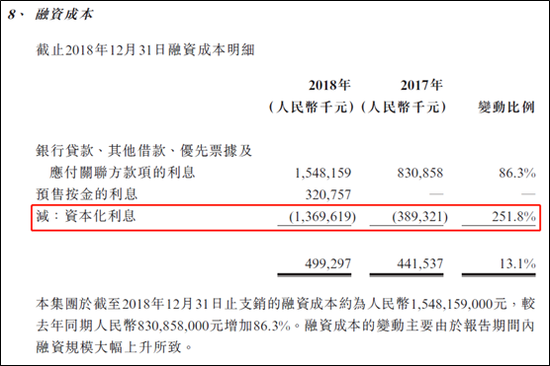

根據弘陽地產上年年報,截止2018年年底,公司賬面貨幣資金及受限制縣級合計約為88.78億元,短期有息負債及一年內即將到期的有息負債達到108.27億元,短期常在壓力較大,長期有息負債也高達110.93億元,凈負債率68.3%。弘陽地產的全年平均融資利息為15.48億元,較2017年的8.31億元增長了86.3%。

值得注意的是,2018年弘陽地產15.48億元的融資成本中資本化利息高達13.7億元,比例大幅超過2017年,這也就是的融資利息大漲86.3%的情況下,賬面融資成本顯示僅增長13.1%。

弘陽地產此次以10.5%的票面利率發行有限優先票據,考慮面價折扣和相應的費用,以及房地產公司通常都會實施的贖回操作,此次優先票據的融資成本明顯高于10.5%。高成本融資或在某種程度上解釋了公司在短期遇到了一定的資金壓力。

據公司運營數據公告顯示,今年前5個月,弘陽地產累計銷售203.43億元,累計銷售面積157.86萬平方米,平均銷售價格為12953萬元/平米。2018年全年銷售額達到473.38億元,今年前五個月的銷售為去年全年銷售的43%。